芯龙技术冲刺科创板IPO,拟募资2.63亿元

2021-06-23

来源:资本邦

“迷你”IPO再添一员!

6月23日,资本邦了解到,上海芯龙半导体技术股份有限公司(下称“芯龙技术”)冲刺科创板IPO获上交所受理,本次拟募资2.63亿元。

图片来源:上交所官网

芯龙技术是一家专业从事电源管理类模拟集成电路研发、设计和销售的公司。

图片来源:公司招股书

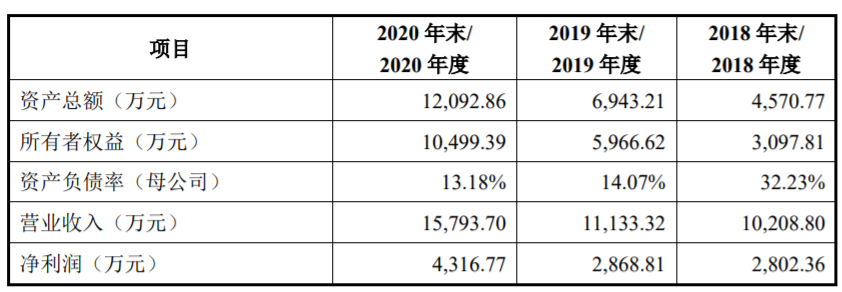

财务数据显示,公司2018年、2019年、2020年营收分别为1.02亿元、1.11亿元、1.60亿元;同期对应的净利润分别为2,802.36万元、2,868.81万元、4,316.77万元。

发行人选择的上市标准为《上海证券交易所科创板股票上市规则》第二章2.1.2中规定的第(一)条:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。

本次拟募资用于同步整流高压大功率芯片研发及产业化建设项目、研发中心建设项目、补充流动资金项目。

图片来源:公司招股书

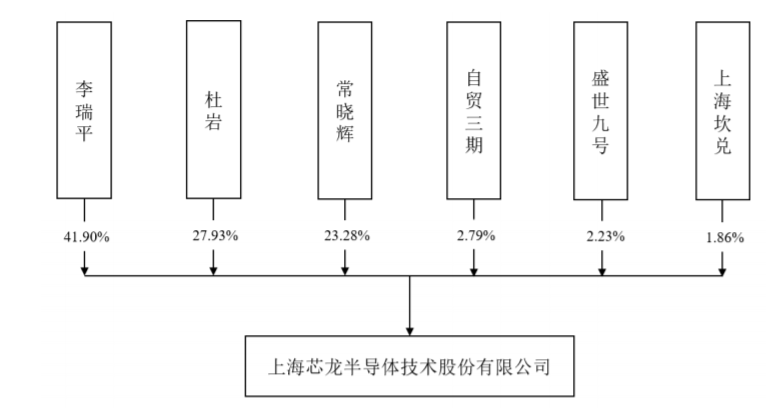

截至本招股说明书签署日,发行人的共同实际控制人为李瑞平、杜岩、常晓辉,三人合计持有芯龙技术93.11%的股份,不存在控股股东。

芯龙技术坦言公司存在供应商集中度较高、经销模式、研发投入不足等风险。

(一)供应商集中度较高的风险

报告期内公司前五大供应商采购金额占比分别为85.60%、85.17%及85.05%,供应商集中度较高。公司采用Fabless模式,主要负责集成电路的研发、设计和销售,不直接从事产品的生产、制造,晶圆制造和封装测试等生产环节委托专业的供应商完成。

由于晶圆制造和封装测试环节中具备成熟工艺和充足产能的供应商有限,行业内普遍存在产能受限的情况,公司依赖少数供应商的情况短期内难以改变。若公司供应商的经营状况发生改变,或公司与供应商的合作发生不利变化,公司可能面临产能不足以支持公司销售增长的风险。

(二)经销模式的风险

公司目前主要采用经销模式。在经销模式下,公司与经销商的合作方式为买断式经销,即经销商向公司一次性买断货物所有权,货物交付后其所有权随之转移,经销商独立承担所有经营风险。电源管理类模拟集成电路应用领域广阔,终端客户分散,对经销商及其销售推广人员的要求高,如果经销商难以配合公司的发展需要,或者经销商自身的经营状况发生改变,致使公司产品销售受阻,可能会对公司的产品销售造成不利影响。

(三)研发投入不足导致技术被赶超或替代的风险

公司报告期内研发费用分别为649.34万元、733.53万元、1,006.25万元,占营业收入的比例分别为6.36%、6.59%、6.37%。如果公司今后的持续研发投入不足,难以维系公司技术在市场中的竞争地位;或公司的研发体系难以承载新增的研发投入,研发效率低下,导致技术被赶超或替代,公司存在产品销售下降、经营业绩下滑的风险。