Soitec发布2021上半财年报告:销售额达2.54亿欧元

2020-11-25

来源:21IC电子网

作为设计和生产创新性半导体材料的全球领军企业,法国Soitec半导体公司于11月18日公布了2021上半财年业绩(截止至2020年9月30日)。该财务报表4于11月18日获董事会批准。

Soitec首席执行官Paul Boudre评论道:“2021上半财年,凭借稳定的收入和略高于30%的电子产品业务EBITDA,我们有望实现全财年财测的目标。同时,我们强劲的经营性现金流进一步巩固了我们稳定的财务状况,并使我们能够继续投资生产设施,推动进一步的增长。”

Paul Boudre继续补充道:“近期,我们签署了几项战略性的供应协议,其中一项是为高通公司的新一代射频滤波器供应POI衬底。另一项是与格芯公司达成RF-SOI晶圆供应协议,助力打造用于新一代手机的先进射频前端解决方案。新的合作有力地证明了我们市场定位的成功,通过更为精准的定位,我们引领5G市场的发展并捕获新的机遇。

得益于我们创新性优化衬底的采用持续增长,以及我们的团队在Covid-19期间仍发扬着爱岗敬业的精神,Soitec得以不断加速产能扩充计划,力争在2022财年以及未来实现进一步增长 。”

营收和EBITDA利润率维持稳定

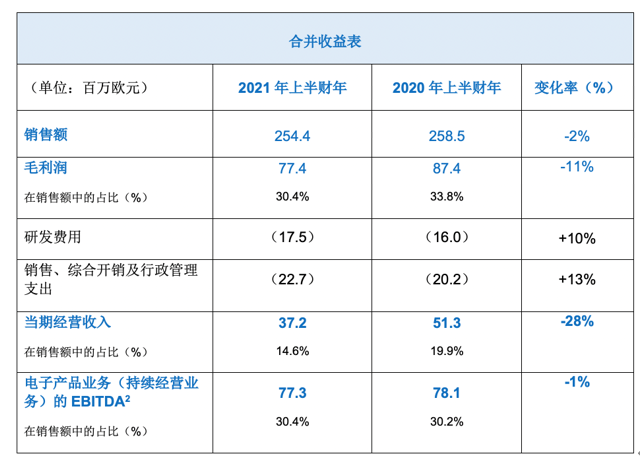

2021年上半财年的综合销售额达到2.544亿欧元,较2020年同期下降1.6%。这主要是一系列因素影响的结果:按固定汇率和边界计0.4%的下降,汇率波动-1.3%负面影响,以及2019年5月收购EpiGaN带来的+ 0.1%的范围效应。

- 150/200-mm晶圆销售额达到1.384亿欧元,占总销售额的57%。按报告的基础计算增长14%,按固定汇率计增长15%。用于智能手机射频应用的200-mm RF-SOI晶圆销售额的持续走高。受Covid-19影响,汽车市场的疲软导致使Power-SOI的销售额下降,但该部分下降仍被RF-SOI的增长所抵消。销售额的增长反映了更优的产品组合。此外,用于射频滤波器的150-mm POI(压电衬底)经历了初期阶段的销量爬坡,因而销售量的小幅增长也推动了150/200-mm晶圆销售额的攀升。

- 300-mm晶圆销售额为1.051亿欧元,按报告的基础计算下降了16%,按固定汇率计下降了15%。销售额下降反映了销售量的下降。 300-mm RF-SOI晶圆的销售额维持在高位,并继续受到仍在增长的4G市场以及第一代5G智能手机的部署的支持。与此同时,尽管针对5G、边缘计算和汽车市场的设计和流片都很活跃,但FD-SOI晶圆的销售量却明显低于上年。其他300-mm产品(用于智能手机3D应用的Imager-SOI和用于数据中心的Photonics-SOI晶圆)的销售表现强劲。

- 特许权使用费及其他营业收入从2020上半财年的1,170万欧元降至2021上半财年的1,080万欧元,其中包括Frec|n|sys、Dolphin Design和EpiGaN产生的850万欧元销售额。

毛利润从2020财年上半年的8,740万欧元降至2021财年上半年的7,740万欧元,毛利率从33.8%下降至30.4%。这主要是由于较高的折旧费用,以及Bernin III 厂150-mm产线不断扩大建设。此外,为客户大宗采购而提供的优惠价格也带来了部分影响。

当前营业收入从2020上半财年的5,130万欧元(占销售额的19.9%)下降至2021上半财年的3,720万欧元(占销售额的14.6%)。除毛利润下降之外,该项下降还直接归因于研发投入的增加,以及为支持未来规模扩张而进行的员工扩招。

运营现金流大幅增长

持续经营业务(电子业务)EBITDA2几近稳定(-1%)在7,730万欧元。

2021上半财年的运营所需营运资金减少了3,120万欧元,应收账款减少了6,000万欧元,部分抵消了为应对下半年销售增长而增加的2,420万欧元库存,以及抵消了1,020万欧元的其他负债。

总体而言,得益于运营和融资活动产生的大量现金,尽管进行了持续的投资活动,Soitec的现金头寸在2021上半财年增加了1.003亿欧元,到2020年9月30日达到2.913亿欧元。

财务状况进一步加强

由于2021上半财年可观的现金流量,Soitec保持了健康的资产平衡。

得益于2021上半财年所产生的净利润,股东权益在此期间增长了2,480万欧元,达到5.765亿欧元。

净债务状况5大幅好转,从2020年3月31日的5,370万欧元下降至2020年9月30日的520万欧元。

2021财年展望

按固定汇率计,2021财年销售额预计保持稳定,电子产品业务税息折旧及摊销前(EBITDA)2利润率3预期增长约30%。

Soitec预计,相较于此前宣布的“至少为1亿欧元”,电子产品业务调整后的与资本开支相关的净现金支出将在2021财年达到1.35亿欧元。该项增长反映了与POI产品相关的产能投资的加速增长。

此外,根据1.13欧元/美元的汇率,目前Soitec预计其2022财年的销售额将达到9亿美元以上,即8亿欧元以上。

注释:

1. 按固定汇率和可比的合并范围;范围效应涉及2019年5月收购EpiGaN(在2020年6月更名为Soitec Belgium N.V.);该项收入包含在特许权使用费和其他营业收入中。

2. EBITDA是指未计折旧、摊销、与股份支付相关的非货币项、流动资产拨备变动以及风险和应急事项拨备变动前(不包括资产处置收入)的当期经营收入(EBIT)。这种替代业绩指标是非IFRS量化指标,用于衡量公司从其经营活动中产生现金的能力。EBITDA不是由IFRS标准定义的,不得视为任何其他财务指标的替代方案。

3. 电子产品业务的EBITDA利润率=来自持续经营/销售的EBITDA。

4. 半年度账目由审计师审查。

5. 净债务状况表示金融债务减去现金和现金等价物。