再次扩大版图?文晔10亿收购世健

2022-04-14

来源:芯世相

文晔科技超10亿元拟收购一家代理商,继续壮大亚太地区经销版图。

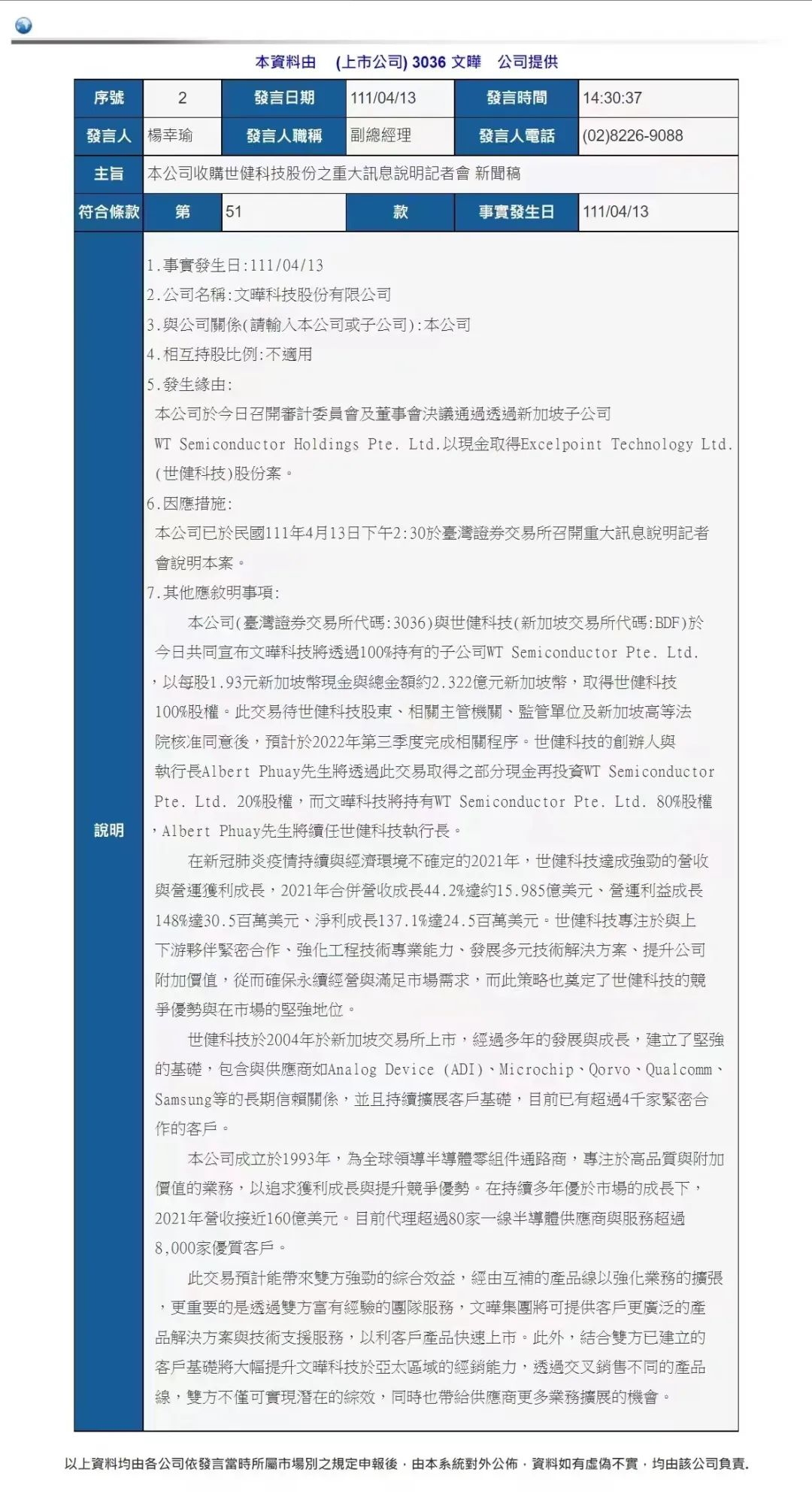

4月13日,文晔科技宣布以百分之百持股子公司 WT Semiconductor Pte. Ltd.以每股新加坡币1.93元、总额新加坡币2.322亿元(人民币近10.83亿元),取得世健科技100%股权。有市场相关人士表示,内部已确认收到该交易相关通知。

来源:网络

自2019年TI接连砍代理之后,包括文晔在内的多家芯片代理大厂都在马不停蹄地扩充业务版图,努力填补被TI砍掉的损失,此次文晔若成功收购另一家代理商世健,将给芯片市场带来何种变数?阅读这篇文章,你会了解:

文晔收购世健详情

为什么收购?

影响几何?

文晔收购世健详情

资料显示,世健科技是亚太区领先的电子元器件分销商,成立于1987年,2004年在新加坡交易所上市,主要代理ADI、微芯(Microchip)、Qorvo、高通、三星的产品,主攻工控、航太领域。

文晔科技成立于1993年,为全球领导半导体零组件分销商,专注于高品质与附加价值的业务,以追求获利成长与提升竞争优势。文晔科技代理全球一流半导体原厂超过80家,所代理的电子零组件被广泛应用于通讯、电脑及周边、消费性电子、工业控制、物联网及汽车等多样应用领域。

据悉,文晔拟收购的世健其主要市场集中在中国及东南亚等地,世健并入文晔之后,将给合双方已建立的客户基础,大幅提升文晔集团在亚太地区的经销能力,通过交叉销售不同产品线,达成更好的综效。

2022年1月10日,文晔公布了去年营收,受惠需求推升,文晔不受TI收回代理权影响,营收达4478.96亿元(新台币,约1031.3亿人民币),年增长幅度约27%,创历史新高。

而世健去年营收15.985亿美元,营业利益增幅1.48倍、纯益年增1.37倍,约2,450万美元,毛利率约在6-7%,优于文晔的毛利率表现。

因此这项收购案,有利文晔扩大客户基础及产品线,并对文晔毛利率带来正面效益。至于完成收购的时间,预计今年第三季度底或第四季度初完成交易,第四季度有机会加持文晔收益。

文晔董事长郑文宗今年2月曾表示,目前半导体元器件分销商的库存水位仍普遍低于过往水准,尤其非手机应用需求强劲,车用电子、工业与仪器、通讯等领域首季营收皆有机会实现双位数的季增与年成长。

为什么收购?

芯片代理商并购潮还要从当年TI砍代理开始说起。2019年10月,TI接连砍掉安富利、世平、文晔三家公司的代理权,中止合作时间为2020年12月31日。

其中被砍代理权的世平就是亚太半导体元器件分销商大联大的子公司,为了弥补从TI损失的营收(当时TI占世平年营收22.1%,占大联大合并年营收的11.28%),大联大还把目光对准了文晔科技,2019年欲收购其30%的股权,遭到文晔反对后,最终在2020年2月以公开收购方式取得文晔科技29.9%股权,因此,文晔科技与大联大目前是控股关系。

面对TI取消代理权后的冲击,文晔的“自救”行动也一直在进行,对于这类芯片分销企业来说,并购、开发新的产品线、数位转型、提高市占率是主要形式。以下是文晔近年来的部分“自救”行动:

2020年1月,文晔旗下茂宣拿到ADI中国大陆代理权,文晔子公司茂宣早已是ADI的区域代理之一,只是之前仅有ADI中国台湾地区的代理权,至此文晔成功将代理权区域扩大至中国大陆市场;

2020年6月,文晔与瑞萨电子达成重大合作;

2021年2月,文晔科技董事长郑文宗表示,TI去年起陆续收回各产品代理权,若将去年同期来自TI的营收贡献扣除,文晔第一季度营收年增幅约达5成,并且,郑文宗表示对于毛利率和营益率成长非常有信心;

2022年4月13日,文晔科技宣布以百分之百持股子公司 WT Semiconductor Pte. Ltd.以每股新加坡币1.93元、总额新加坡币2.322亿元(人民币近10.83亿元),取得世健科技100%股权。

由此可见,不断开发新的产品线,并购代理商,提高自身业务范围,一直是文晔提高营收的重点方向。

有哪些影响?

与IC设计公司相比,半导体分销商的毛利率并不高,一般在1% - 4%之间,2021年,大联大全年营收达7785.73亿元,年增27.66%,毛利率为3.81%,文晔的毛利率为3.79%。体量越大,就越能降低经营成本,使利率上升,这也是大多数分销商不断壮大自身的原因。

此前,也出现过代理商收购现象,如大联大先后将凯悌、诠鼎科技、全润电子、友尚等多家企业招至麾下,这些合并与收购或增强产品产线,或为新业务赋能,以达到共赢或者互补的目的。

毋庸置疑,文晔新收购的代理商将增强文晔产品产线,通过扩大客户基础及产品线,交叉销售不同产品线,进一步增强文晔的收益,提高竞争力。

除此之外,我们认为此次收购对于芯片分销市场还有以下影响:

导致分销商渠道中断、影响供货

文晔和世健在收购之前,都有各自代理的产品线,并且有部分产品线重合,收购完成之后,势必会对这些产品线进行整合,对此,现货市场人员分析,此举或将会对市场上的分销商渠道造成一定影响。

近期,有采购表示,市场上有部分分销商收了定金不发货,甚至出现跑路的现象,主要是因为供货渠道中断。此次文晔收购世健,或将使部分分销商的供货渠道中断,从而影响供货。

影响下游采购议价能力

另外,代理商结合后,或将会造成下游客户的采购来源更集中,可能影响下游采购的议价能力,进而增加下游的采购成本。