借壳上市,威马求生的最后一哆嗦?

2022-12-09

来源:OFweek

导语

Introduction

威马在挣扎。

作者丨李思佳

责编丨曹佳东

编辑丨朱锦斌

在赴港IPO失利、CEO沈晖12亿天价年薪和全员降薪风波后,威马汽车再陷舆论旋涡。

近日,有媒体报道称,威马计划通过借壳Apollo出行在港股上市,以解决当下遇到的资金问题。对此,威马回应,“对于市场传闻不予置评,请关注公司官方信息。”

而在12月5日,港股上市企业Apollo出行也披露了《有关一项潜在收购之内幕消息》的公告。公告显示,Apollo出行目前拟收购一家从事智能电动车的公司。目标公司的业务涵盖一系列配备先进技术的智能电动车。潜在收购仍在磋商中,尚未就潜在收购订立最终协议。

当然,两则曝光的消息体现着不同的含义。

前者表述威马计划通过借壳Apollo出行上市,后者暗含威马被Apollo出行潜在收购的意向。但无论如何,都指明了威马想方设法创造赴港IPO的可能,哪怕有失去公司独立运行权的可能,也在所不惜。

打出上市“七伤拳”

天眼查显示,Apollo出行即Apollo智慧出行集团有限公司,原名力世纪有限公司,成立于2002年、全球总部位于中国香港。

作为港股上市公司,2022年8月26日,公司中文名称变更为Apollo智慧出行集团有限公司。同年9月29日起,上市公司简称变更为Apollo出行。

此前,力世纪曾在2020年3月收购欧洲高性能顶级超跑开发商Apollo Automobil 86.06%的股份,2021年完成对德国汽车工程服务外包提供商Ideenion Automobil AG的收购。这使得Apollo出行目前主营业务涵盖出行业务、车载平台授权以及工程服务外包。

12月6日,Apollo出行的收购消息一出,立即引发股价异动,其港股开盘仍一度大涨超过17%。尽管并未透露潜在收购具体公司的名称,但市场传闻公告中所提到的“从事智能电动车”的公司就是威马。

因为根据Apollo出行2021年报,威马曾在2021年第四季度通过换股等操作控制了力世纪28.51%股权,成为Apollo出行的最大股东。同时,威马创始人、董事长沈晖也在Apollo出行担任董事会联席主席及非执行董事。

而此次威马企图借壳Apollo出行上市,似乎是在饮鸩止渴。

因为在威马看来,这是一桩借壳上市的买卖。届时,威马将资产注入到Apollo出行,在取得后者一定程度的控制权后,利用其上市公司的地位,使自己的资产得以上市。与威马单刀赴会IPO相比,借壳的审核标准相对较低,可以更快实现上市。

但在Apollo出行的公告来看,则是以收购者的角度展开。Apollo出行在公告中指出,“公司可以收购并利用目标公司在中国的成熟业务,包括制造、设施、分销网络以及技术人员。”

既然存在丧失独立运营权的风险,威马为什么还是选择了走这一步?这里就需要看一下,威马想借壳加速赴港上市传闻的两个背景。

一是威马今年早早将IPO招股书递交给了港交所,但迟迟没有回应。

按照港交所规定,如果6个月内未通过聆讯则招股书失效。港交所官网显示,威马的上市申请书已于12月1日正式过期,现处于失效状态,这意味着威马单枪匹马赴港IPO的计划已经破产。与之形成对比的是,后来居上的零跑成功赴港上市。

二是前段时间威马内部传闻全员降薪。

后来,威马CEO沈晖也在一封内部邮件中称,为了应对资金压力,公司管理层带头主动降薪一半,同时对公司整体运营费用进行精简,将通过一系列财务措施降低运营成本。

具体措施为:从今年10月开始,M4及以上级别管理者主动降薪,发放50%基本工资;其他员工发放70%基本工资;公司发薪日从次月8日发放调整为次月25日发放;本年度不再发放额外奖金(第13薪)、留任奖金(第14薪)及年终奖,暂停发放购车补贴。

在两方“负面”的夹击之下,威马依然没有放弃上市筹募资金以应对自身发展寒冬的状况,这才有了其想要借壳上市的传闻,并打出加速上市的“七伤拳”。

威马不得不急

因为缺钱,威马不得不这样做。

根据招股书数据,威马过去三年分别净亏损41.45亿元、50.84亿元和82.06亿元,三年合计亏损136亿。公开资料显示,截至今年一季度,威马账面现金及现金等价物总共只有36.78亿,资金压力是二线新势力中最大的一家。

也正因如此,才有了高管“主动降薪”五成和全员降薪三成的闹剧。而只有上市募集资金才能迅速有效地解决威马当前缺钱的现状。

但对于威马而言,上市之路又显得那么艰难险阻。

2020年9月30日,威马首次开启了科创板上市辅导备案,辅导机构为中信建投。次年1月,威马即完成上市辅导。

后续有报道称威马被质疑科技含量不足,研发投入在营收中的占比并不高,再加上连续的巨额亏损,以及上市材料在审核中出现不少问题,使得其科创板受阻。

针对该报道,威马方面回应:“正在科创板政策收紧下进行IPO排队,上市时间未定,科创板上市情况请以上交所公示为准。”但自那之后,威马的科创板之路便没了下文。

直到今年4月初,威马被曝出主动放弃了科创板IPO的申请并转战港股,于2022年6月1日向港交所提交了上市申请书。

可如今,6个月的时间很快过去,港交所最终也没给威马汽车的期待以回应。种种迹象显示,目前威马汽车迫切希望上市谋求新发展,所以通过借壳实现港股上市的可能非常大。

如若把时间线移到2016年,绝对不敢想象当时“天胡开局”的威马能到了眼下的境地。

彼时的威马,由于入局早,加之沈晖在能源、汽车零部件、整车公司、软件等汽车制造企业所需要的所有经验和资源,让威马的起点高出了蔚小理许多,通过各创投机构的不断投资维持着自身的“入不敷出”,让威马免遭新势力造车资金链断裂的通病。

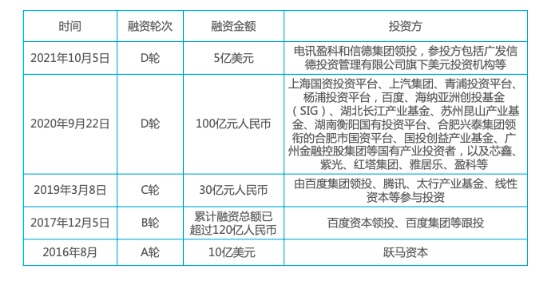

手握百度、成为资本、腾讯、红杉中国等多家机构投资的威马,自成立始,吸引一众投资大佬纷至沓来,接连获得多次大额融资,一时风头无两。截至去年10月5日获得5亿美元的D轮融资,威马已完成了累计金额达350亿元的11轮融资。

更是在2019年达成了1.69万辆新能源车的年度销量,位列当时造车新势力排行榜第二。

时过境迁,三年后的今天,2022年的中国新能源汽车市场继续呈现增长,提前两个月超越2021年新能源车产销水平。但是,查看前11个月的新势力销量排行榜,威马已经从前十的榜单中消失,同时也未参与每月首日主流新能源汽车销量数据的集中公布。

除了销量“消失”之外,威马的渠道铺设也在缩减。

威马披露,去年在全国的211座城市里共有621家合作伙伴门店。这些门店中有397家是只提供展示但销售车辆的品牌体验馆。如今,威马的门店已经缩水至150家。考虑到其当前无法稳定生产车辆,这一数字还有可能继续减少。

种种压力之下,威马不得不做出借壳上市的决定。但这也许也是威马求生的最后一哆嗦了。