是什么让巴菲特买入台积电40亿美金?

2022-11-24

来源:Ai芯天下

前言:

巴菲特旗下的伯克希尔哈撒韦披露的13F文件显示,三季度该公司建仓台积电共6006万股,持仓市值达41亿美元。

对这样复杂的产业进行投资,除了要考虑经济因素,更多的宏观因素也必须考虑在内,包括地缘政治、大国抗衡、贸易摩擦等。

作者 | 方文

图片来源 | 网 络

台积电成下行周期的孤勇者

刚刚过去的10月份,其斩获营收2103新台币,同比增加56.3%;前10月营收18486亿新台币,同比增加44%,续创新高。

台积电的第三季度财报,也是大超预期。特别是净利润同比暴增80%,达到93亿美元,而其营收增长仅为48%,说明在行业收缩的时期,其盈利能力反而大幅提升。

财报显示,台积电第三季度毛利率高达60.4%,不仅超过此前的预告指引上限,还再度刷新历史记录。

而且,台积电的第四季度业绩指引也相当乐观。其中,预计收入199-207亿美元(市场预期193亿美元),毛利率59.5-61.5%(市场预期57.9%),收入和毛利率双双超出市场预期。

相比而言,台积电的盈利能力远超格罗方德、中芯国际、华虹半导体等同行。

前三季度,台积电净利率为44%,而大陆最先进的中芯国际毛利率40%,净利率为31%,也就是说,前者的净利率都已经超过后者的毛利率。

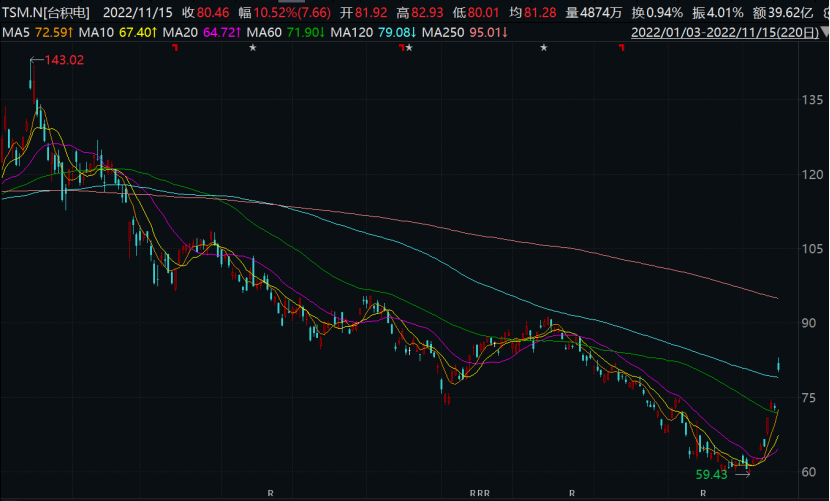

或许是看到了台积电下行周期中强大的盈利韧性,以及股价大幅下挫后难得的[黄金坑],巴菲特选择在此时出手,提前建仓。

巴菲特重新认知了半导体

在巴菲特的投资理念中有一个几乎不变的逻辑,那就是买入的股票除了股价具备增长潜力,还必须有良好的分红能力。

他一直都是以长期消费类的成长型股票为自己的首选标的,所以一般情况下,科技股公司一直都不是巴菲特的主要选择目标。

因为苹果的出现,伯克希尔哈撒韦开始了对该领域的投资。据当时披露,巴菲特持有苹果公司近10亿美元股份。

现在,这家苹果制造商成为伯克希尔哈撒韦最大的单一持仓股。

传统认知上的半导体是高投入、强周期、内卷王、低壁垒、高估值的代名词,不适合长期投资。

但是费城半导体指数soxx,五年10倍,十年20倍,且回撤远小于很多消费股,体现出了极强的夏普比值。

在争夺技术/产能领先地位的过程中,台积电都必须付出巨额资本支出,但历史表明,尽管有资本支出,台积电仍能产生可观的现金流。

这是巴菲特自2016年以来,首次大规模地买入科技公司,同时这也是巴菲特首次买入纯半导体公司。

从基本面来看,生产着全球约50%芯片的台积电自然优秀,巴菲特或是趁着台积电股价腰斩时大举抄底。

符合巴菲特的投资理念

在半导体制造业中,高利润率不仅为其盈利能力增加助力,更是构建[护城河]的关键一环。

台积电的营收和净利稳步上升,毛利率、营运利润率、税前利润率和每股收益(EPS)都是节节攀升。

高利润率始终也是巴菲特十分看重的指标,台积电无疑符合这一条件。

股东权益报酬率/净资产回报率(ROE)始终是巴菲特偏爱的指标之一。

他曾在致股东信中表示:若只用一个指标进行选股,那就是ROE。

若一个公司的ROE能持续超过15%已经算的是值得投资的公司,那台积电高达30%以上的ROE可谓是凤毛麟角。

背后的三层面原因

①台积电拥有半导体代工的龙头护城河优势,同时半导体的周期下行有望结束,重回上行,同时也是巴菲特最大的苹果的最大供应商之一。

在台积电的客户中,苹果的贡献占据了台积电四分之一的营收,可以说苹果的走势决定着台积电的走势。

近两年,全球智能手机市场遭遇寒冬,各大厂家销量下滑,但苹果却是一枝独秀。

当智能手机市场回暖,巴菲特以苹果、台积电两家企业的股份,甚至可以实现双赢。

②在芯片制造方面,台积电目前确实还有技术护城河的属性,比如5nm、4nm芯片,对于客户这是工艺成熟、性价比较高的产品,而台积电在这两大制程工艺上占据着绝对领先的优势。

近两年美对中企层层加码,当台积电赴美建厂成为定局,押注台积电,明显有押注美[国运],押注美振兴本土芯片业前景的味道。

将自己的行为当作[风向],从而吸引更多的资本,帮助老美继续收割全球芯片市场,以实现长久利益。

冰火两重天,已四次减持比亚迪

与之相反的是,中国的一家明星企业比亚迪却是在巴菲特卖出名单之列。

根据港交所的文件,自今年8月至今,伯克希尔哈撒韦已四次减持比亚迪。

四次合计共出售1212.5万股,累计套现25.2亿港元,持股比例降至16.62%。

在此期间,比亚迪股价也出现了剧烈波动,但并未阻止巴菲特减持的步伐,且减持行动也还未有停歇的迹象。

有市场观点认为,美国通胀见顶后美股的吸引力提升,巴菲特减持比亚迪是为了回归美国市场抄底。

巴菲特重仓也有[踩雷]风险

巴菲特建仓台积电,并不能说明半导体行业拐点已经到来。

正相反,身处需求持续弱势的消费电子行业,台积电也面临着两个风险。

据IDC数据,2022年第三季度全球手机出货量3.02亿台,同比下滑9.7%,这已经是全球手机出货量连续第五个季度下滑。

为应对砍单和行业不景气的情况,台积电近期通知客户2023年代工价格上涨,然而却被以苹果、高通为首的美芯企业联合拒绝。

由此可见,失去华为订单的制衡后,台积电对下游核心客户也基本失去了议价权。

在两大风险的纠缠下,台积电后续股价走势依旧不够明了,巴菲特这一次的重仓也有[踩雷]风险。

结尾:

相比于前五大持仓,这笔资金对伯克希尔而言,并非非常庞大的一笔数字。

即使出现错误,巴菲特也能轻松地砍掉所有的仓位,对于伯克希尔整体业绩并不会出现较大的影响。

这一次重仓半导体行业,是否又是巴菲特[赌错拐点],还要让接下来的市场走向给出答案。

部分资料参考:巨潮WAVE:《巴菲特选择无视芯片周期》,读数一帜《巴菲特为何减持比亚迪、买入台积电?》,巴伦周刊:《买入台积电的是巴菲特吗?》

更多信息可以来这里获取==>>电子技术应用-AET<<